港股市場疲弱,令不少人資金被綁,尤其是一些拒絕分散投資的死硬派投資者,現正承受高風險和大教訓。我經常提醒大家「不要把所有雞蛋放在同一個籃」,如果將手中的資金全押在股票上,有機會大賺大蝕,真正的投資智慧不但要精準進攻,還要有穩健防守,這幾年疫情再加上經濟波動,進一步證明海外物業是其中一個低成本,而且相對穩定、耐用的籃。

甚麼驅使我有感而發呢﹖因為最近認識了幾位新朋友,都是有遠見、有智慧的投資者。他們以往在香港投資市場賺過大錢,但一察覺勢色不對便立即抽身,很早已經將資金分散到其他國家。無獨有偶,他們都看中日本市場,最先由買物業開始,到今時今日已發展到買地起樓,更重要的是,他們懂得選擇與FMI合作,非常信賴我們的實力,不得不讚他們真有眼光!

市場波動的避風港

事實上,日圓資產一向被公認為具有避險功能,根據日本《2020年度海外投資者調查報告》的資料顯示,大部分海外投資者在2008年全球金融危機後開始投資日本房地產,至2020年疫情期間,日本房地產市場的總投資額高達4兆日圓,項目包括開發、買地、收購等,外國投資者佔超過三成,FMI亦是當中的積極分子,我們默默耕耘了好幾年,今年終於有好收成。

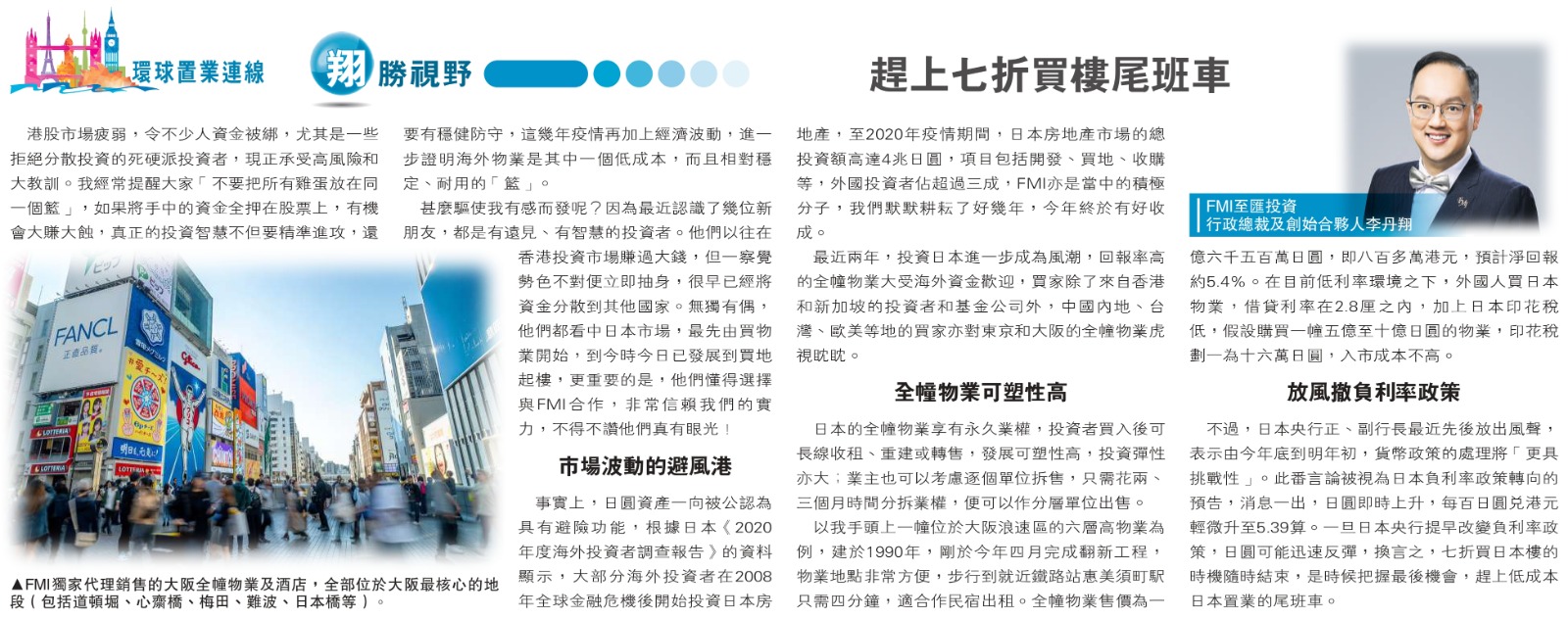

最近兩年,投資日本進一步成為風潮,回報率高的全幢物業大受海外資金歡迎,買家除了來自香港和新加坡的投資者和基金公司外,中國內地、台灣、歐美等地的買家亦對東京和大阪的全幢物業虎視眈眈。

全幢物業可塑性高

日本的全幢物業享有永久業權,投資者買入後可長線收租、重建或轉售,發展可塑性高,投資彈性亦大;業主也可以考慮逐個單位拆售,只需花兩、三個月時間分拆業權,便可以作分層單位出售。

以我手頭上一幢位於大阪浪速區的六層高物業為例,建於1990年,剛於今年四月完成翻新工程,物業地點非常方便,步行到就近鐵路站惠美須町駅只需四分鐘,適合作民宿出租。全幢物業售價為一億六千五百萬日圓,即八百多萬港元,預計淨回報約5.4%。在目前低利率環境之下,外國人買日本物業,借貸利率在2.8厘之內,加上日本印花稅低,假設購買一幢五億至十億日圓的物業,印花稅劃一為十六萬日圓,入市成本不高。

放風撤負利率政策

不過,日本央行正、副行長最近先後放出風聲,表示由今年底到明年初,貨幣政策的處理將「更具挑戰性」。此番言論被視為日本負利率政策轉向的預告,消息一出,日圓即時上升,每百日圓兌港元輕微升至5.39算。一旦日本央行提早改變負利率政策,日圓可能迅速反彈,換言之,七折買日本樓的時機隨時結束,是時候把握最後機會,趕上低成本日本置業的尾班車。